閲覧数:19,976 views

あなたが今、読んでいるカテゴリー:

退職時の知識

もうすぐ、確定申告の時期ですね。

会社勤めをしていれば無縁の方も多い「確定申告」。退職後に実際に初めて確定申告(というよりかは還付申告)を行った時のレポートも含めて、確定申告と還付申告について説明していきます。場合によっては納め過ぎた税金が返ってくる可能性もあります。

会社を辞めて独立を目指そうと考えられている方にとっても覚えておいた方がよい知識ですので、是非ご一読お願い致します。

目次

そもそも「確定申告」とは

確定申告とは、1年間(1月1日~12月31日)の所得から、医療費、保険料、扶養状況、事業者であれば経費等を考慮した上で、納付すべき税金(個人であれば所得税、法人であれば法人税)を確定させるものです。

申告する必要がある方の代表的な例として

- 会社勤めであっても、複数の箇所から所得がある(副業が年間所得20万円を超える)場合

- 個人事業が専業の方で事業所得が年間38万円を超える場合

などが挙げられます。対象者についての詳細は、国税庁のホームページやwikipediaに詳しく載っていますので、そちらを参照してください。

そもそも「還付申告」とは

確定申告書を提出する義務のない人でも、給与等から源泉徴収された所得税額や予定納税をした所得税額が年間の所得金額について計算した所得税額よりも多いときは、確定申告をすることによって、納め過ぎの所得税の還付を受けることができます。この申告を還付申告といいます。

出典:No.2030 還付申告|所得税|国税庁

年の途中に退職した方で再就職先が決まっていない方は、払いすぎた税金が返ってくるはずです。実際に還付申告を行い、払い過ぎた税金が返ってきました。

申告の期間を除けば還付申告も確定申告も提出する書類は一緒なので「確定申告 = 還付申告」だと思って頂いて構いません。

「還付申告」ができるかどうかを判断するには?

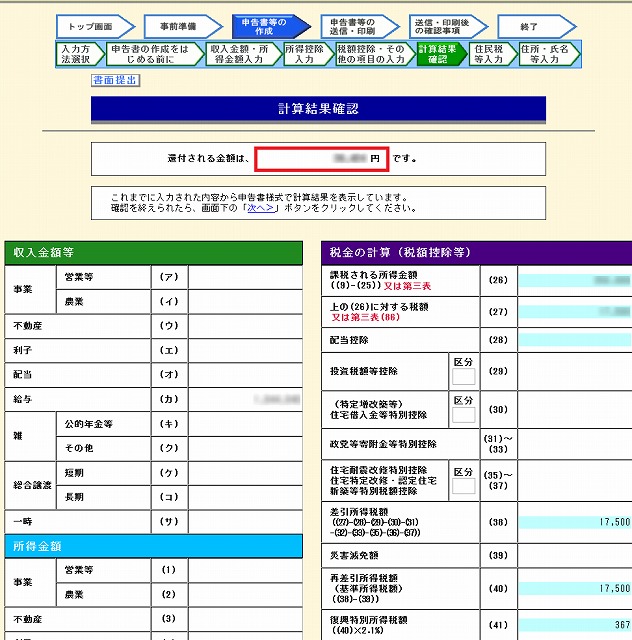

国税庁が用意している「確定申告書等作成コーナー」で申告書の作成ができます(e-Taxの申請も可能です)

匿名でのテストも可能ですので、還付金がいくら帰ってくるかを確認したい方はご自身で入力して確認してみてはいかがでしょうか。

国税庁 確定申告書作成コーナー 計算結果確認画面

ここで還付金が返ってくる表示になれば還付申告でお金が返ってくる方です。数値を入力すればあとは、全て自動で計算してくれるようになっています。

申告はいつまでにやればよいの?

確定申告の場合

個人、または個人事業主の方は2月16日~3月15日です。ただし、2月16日および3月15日が土日となる場合には、休み明けの月曜日となります。

法人の場合はこの期間・期限が異なりますが、この記事は法人向けの記事ではありませんのでここは割愛します。

還付申告の場合

確定申告とは期間が別であり、確定申告を行う年分の翌年1月1日から5年間にかけて行うことができます。つまり還付申告の場合、確定申告の受付開始時期よりも早めに提出が可能ということになります。

5年間猶予はありますが、国税庁的には「なるべくお早めに提出してください」とのことです。

申告はどこでやればよいの?

基本、お住まいの管轄の税務署です。但し、確定申告の種類によっては区役所で扱ってくれる場合もあります。筆者の場合は、区役所で対応できる内容とのことでしたので、区役所で確定申告を行いました。一度、区役所の方にご相談してみてはいかがでしょうか。

e-Tax(国税電子申告・納税システム)がご利用できる方は、ご自宅で申告が可能です。「確定申告書等作成コーナー」で手続き可能ですのでそちらをご利用ください。

申告を行う際に持っていくもの

国税庁のページに必要な書類が載っていますが、筆者の場合に必要な書類は以下でした。

収入関係

- 源泉徴収票(退職時に会社からもらっているはずです)

- 預金通帳(還付金を振り込んでもらう口座になります)

- 認印(銀行印でなくてもOKです)

所得控除関係

- 医療費の領収書(昨年の1月~12月分)

- 生命保険料控除証明書(昨年の10月あたりにご自宅に届いているはずです)

- 国民健康保険税 納付証明書(市・区役所で無料で発行してくれます)

申告の手続きにかかる時間

混み具合にもよるでしょうが、待機時間を除けば20分くらいで済みました。

国民健康保険料は控除対象になるの?

なります。

退職して、会社の社会保険から国民健康保険に切り替えた場合は、切り替えてから支払っている健康保険料も控除対象になります。国民健康保険税の納付証明書を区役所で無料で発行してもらえます。

必須ではないですが、いくら払ったか分からない場合は発行してもらったほうが確実です。

歯医者でのセラミック治療(保険適用外の治療)の医療費は医療費控除対象になるの?

セラミック治療は対象外かと思っていましたが、区役所の方に相談したところ、実際に控除対象として取り扱っていただけました。

歯科治療費は、一般的に言って医療費控除の対象になります。

オールセラミックも問題ありません。

芸能人の場合はどうかよく知りませんが、一般的にはやはり控除できるはずです。

成人の美容目的の矯正治療は控除の対象にはなりません。

出典:銀歯をオールセラミックに替えた場合、医療費控除の対象になるのか

治療の為か、美容目的の為かどうかで控除対象になるかならないかが、変わってくるようですね。保険適用外の治療は金額も高いので、控除対象になるのは嬉しいお話です。

医療費控除は10万円を超えなくても適用される場合もある

年間所得が200万円未満の人は所得の5%を超えた分から医療費控除が効きます。

「どんな状況でも10万円を超えないと返ってこない」と思っていてる方は税金を払い過ぎて損をする可能性がありますので、確定(還付)申告用に、領収書は全て取っておきましょう。

還付金はいつ振り込まれるの?

還付金の支払手続にはおおむね1か月から1か月半程度の期間を要することをご理解ください。

出典:【税金の還付】|確定申告期に多いお問合せ事項Q&A|国税庁

区役所で聞いたときは分かりかねますと言われましたが、国税庁のホームページによると1ヶ月~1ヶ月半程度を要するとのことでした。実際には1ヶ月かからない程度で振り込まれました。

ここはお住まいの地域や、状況により振り込まれるまでの期間は左右するかと思われますので、1ヶ月から1ヶ月半程度とお考えください。

まとめ

中途退職して、再就職先が決まっていない方

是非、還付申告をしましょう。納め過ぎた税金が返ってくるはずです。

中途退職して、その年に再就職された方

原則として新しい勤務先で前の勤務先の給与を含めて年末調整をすることになっていますから、確定申告は基本不要です。

個人事業主、フリーランスの方

会社を退職後すぐに独立された、または独立したいと考えている方は以下のようなアプリを利用して、複式簿記、簡易簿記の知識を帳簿を付けながら覚えていけばよいかと思います。

確定申告ソフトを使用すれば白色申告、青色申告に使用する申請用の書類が簡単に作成できます。

さいごに

確定申告の時期が近づいてくると、市、区役所も混みがちになるのでギリギリになってから行くのではなく、早めに準備を行っておくことをおすすめします。

参考になりましたら幸いです。